講師紹介 株式会社東京ミライズ

- 株式会社東京ミライズ

- 株式会社東京ミライズ

- 不動産投資のお話って今までに聞いた ことはありますか? 営業電話で節税や生命保険などメリット はよく聞くけど実際リスクもあるでしょ? そんな先生方に不動産投資を始めるうえ で想定すべきリスクについてご説明します

- プロフィールページ

このセミナーは、特に20代から30代の若手の先生方を対象としています。

彼らはこれから資産形成を本格的に始める段階にあり、NISAやiDecoといった金融商品についての基本的な理解や実践方法を学ぶことが求められています。

具体的には以下のような方々が対象です。

1.資産形成を始めたばかりの先生

これから長期的な資産形成を目指しており、どの金融商品から始めるべきか悩んでいる方。

定期的な収入があり、将来のために資産を効率的に運用したいと考えている方。

2.NISAやiDecoの基本的な違いや仕組みを理解していない先生

NISAとiDecoの基本的な仕組みやそれぞれのメリット、デメリットについて詳しく知らない方。

投資経験が浅く、どちらの制度を優先して利用すべきか判断に困っている方。

3.既に資産形成を始めているが、戦略の見直しを考えている先生

既に何らかの資産形成を行っているが、NISAやiDecoを活用することでさらに効率的な資産運用を目指したい方。

現在の資産形成方法や税金対策について再検討し、より効果的な方法を模索している方。

4.税金対策に興味がある先生

資産運用だけでなく、税金対策も重要視しており、NISAやiDecoの活用を通じて税金の節約を図りたい方。

高額納税者であり、資産形成と同時に効果的な税金対策を学びたい方。

なぜ投資が必要なのか

近年、「老後2000万円問題」という言葉をよく耳にするようになりました。

しかし、実際にはこの金額では足りないという指摘もあり、「老後4000万円問題」という表現も登場しています。

このような状況下で、歯科医師の皆様にとっても資産形成の重要性が高まっているのです。

現在の日本は超低金利時代と呼ばれ、銀行預金だけでは資産を増やすことが困難になっています。

かつては預金金利が6〜7%もあった時代がありましたが、今では0.001%程度にまで下がっているのが現状です。

さらに、少子高齢化の影響で年金支給額の減少や支給開始年齢の引き上げも進んでいます。

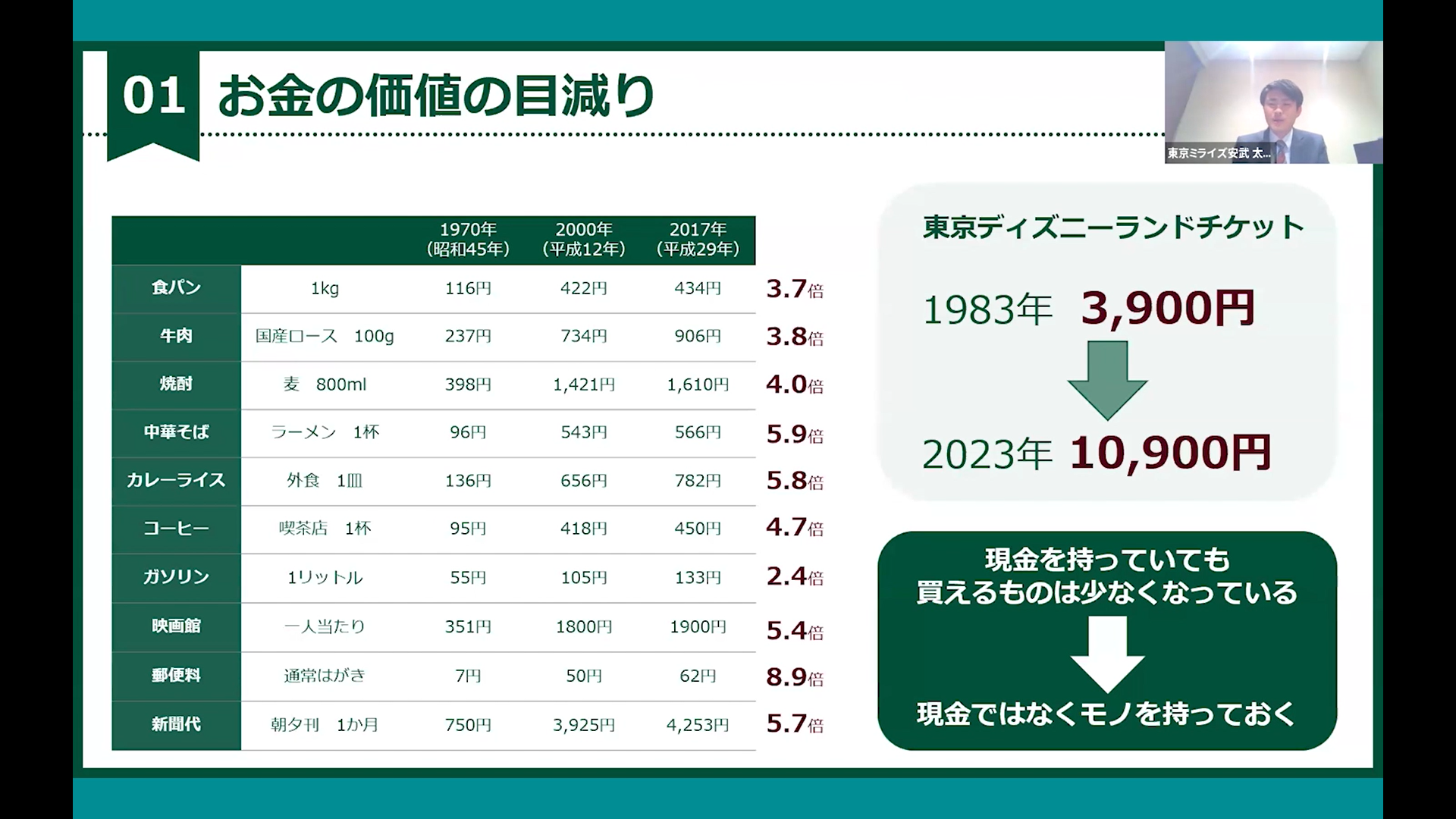

インフレの影響も無視できず、日本銀行は消費者物価上昇率2%を目標としていますが、仮にこれが実現すると、20年後には現在の10万円の価値が14万8594円相当になってしまいます。

つまり、単に現金を貯めておくだけでは、お金の価値が目減りしてしまうのです。

このような背景から、資産形成の手段として投資が注目されています。

投資は単にお金を増やすだけでなく、お金の価値を維持するための手段としても重要なのです。

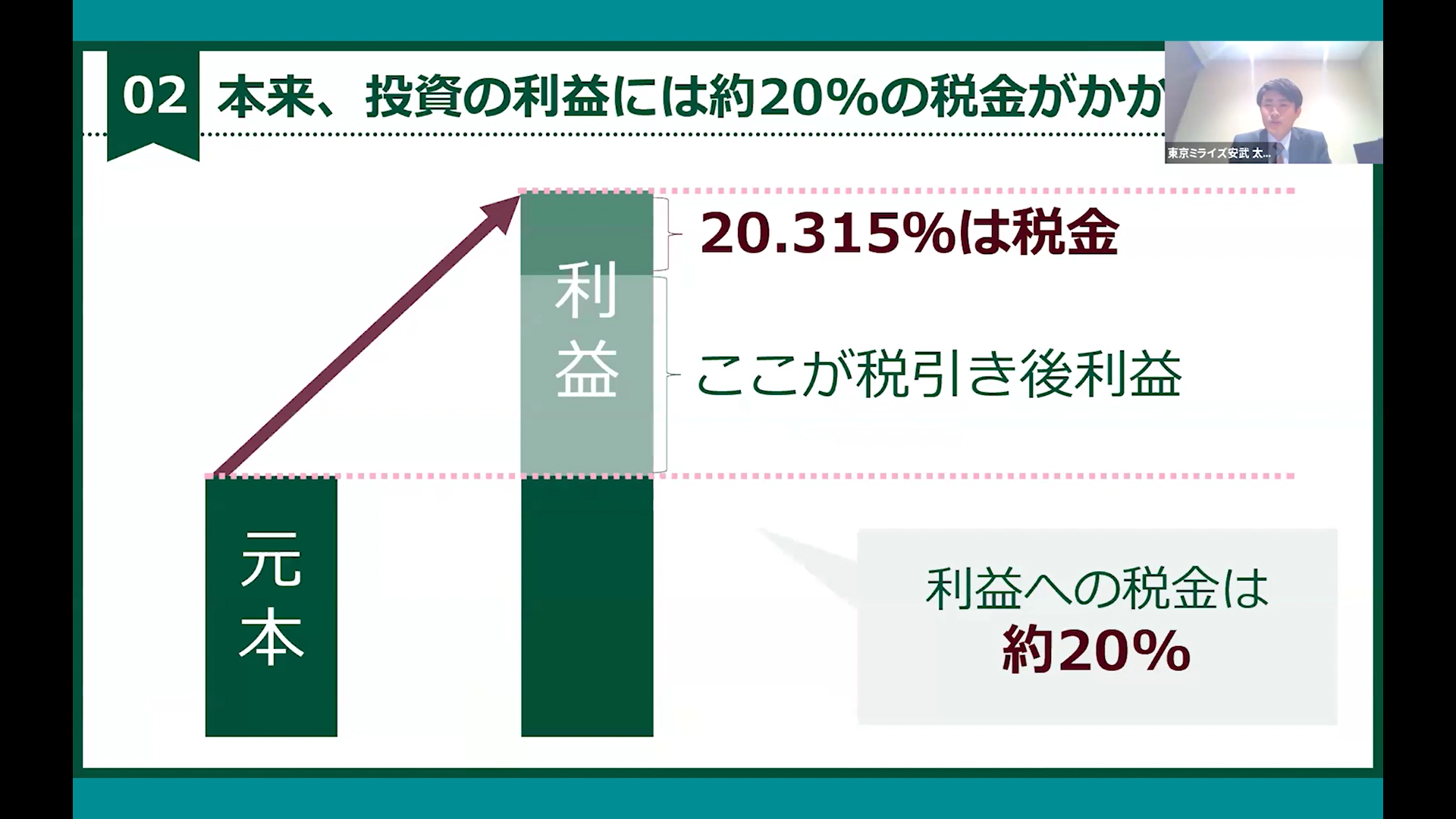

NISA(ニーサ)は、日本版ISA(Individual Savings Account)の略称で、正式名称は「少額投資非課税制度」です。

この制度を利用すると、投資による利益に対して税金がかからないというメリットがあります。

NISAは特定の商品を指すのではなく、一種の「投資用の口座」です。

この口座で購入した投資信託や株式などの運用益が非課税となります。

投資信託は複数の金融商品をパッケージにしたものなので、1つの商品を購入するだけで分散投資ができるのが特徴です。

2024年1月からは「新NISA」がスタートし、非課税期間が無期限になりました。

また、年間の投資上限額も360万円に引き上げられ、生涯で1800万円まで積み立てることができるようになっています。

NISAを利用する際には、「ドルコスト平均法」という投資手法がおすすめです。

これは毎月一定額を投資し続けるもので、市場の変動に左右されにくく、長期的に安定した運用が期待できます。

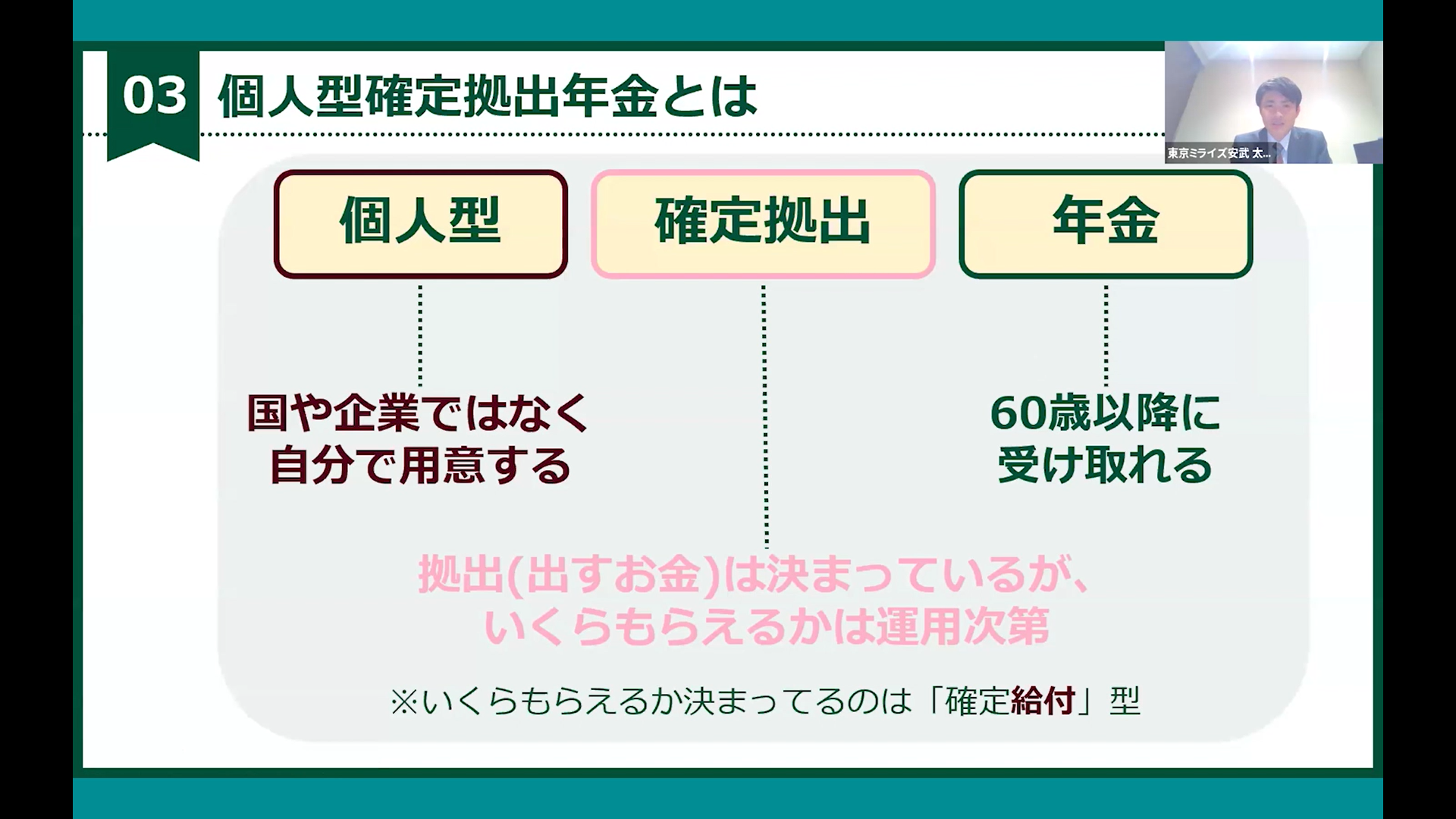

iDeCo(イデコ)は、Individual Defined Contribution の略で、日本語では「個人型確定拠出年金」と呼ばれます。

これは自分で年金を準備する制度で、掛け金が所得控除の対象となり、運用益にも税金がかからないのが大きな特徴です。

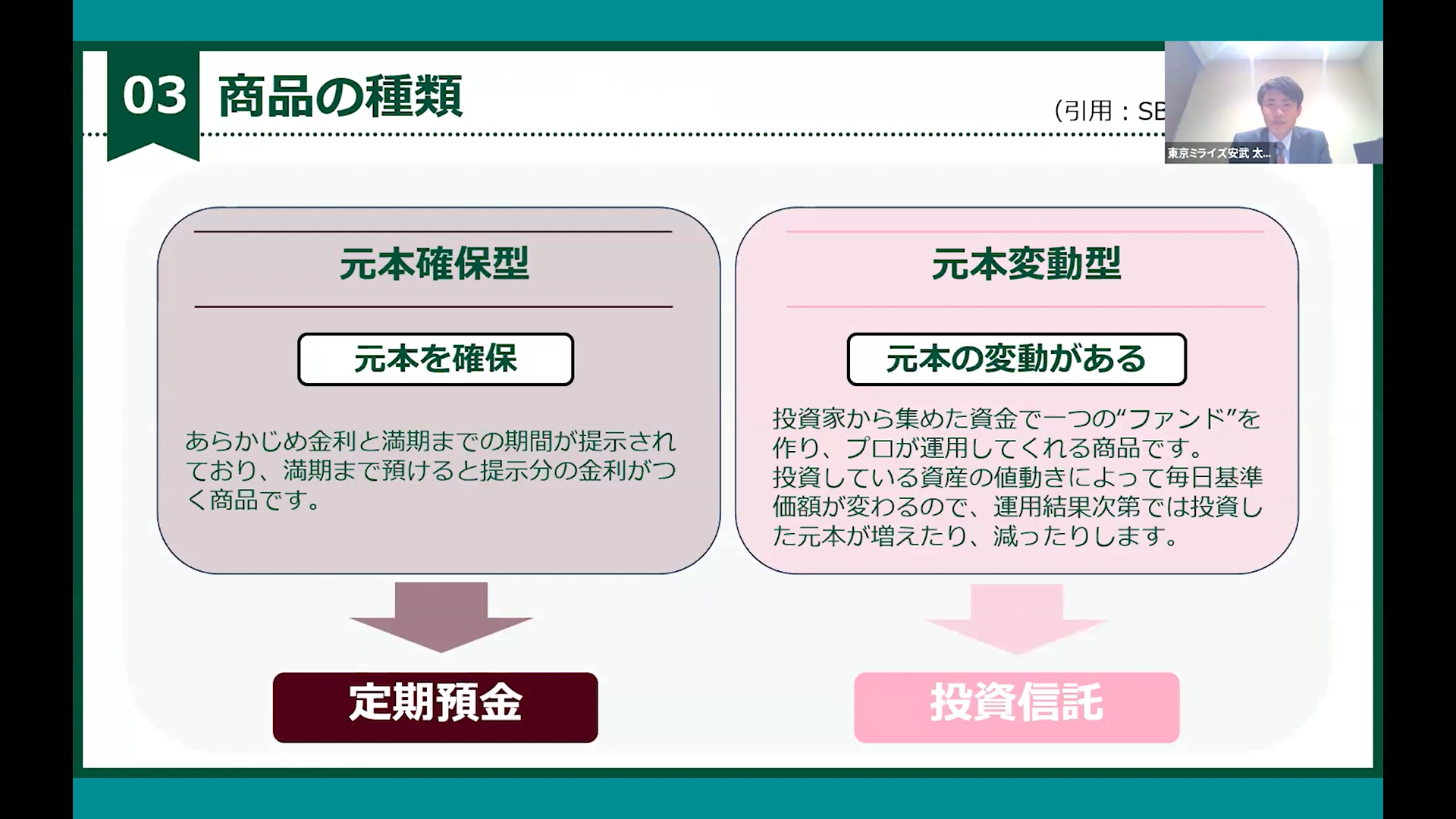

iDeCoの商品は、元本確保型と元本変動型の2種類があります。元本確保型は安定性が高く、元本変動型はリスクはありますが、より高い運用益を期待できます。

iDeCoの最大のメリットは税制優遇です。

例えば、月々2万3000円を掛け金として支払った場合、年収800万円の方なら年間約8万3000円の節税効果があります。

さらに、30歳から35年間継続すると、所得税の控除だけで約300万円、運用益にかかる税金の節税で約224万円、合計で520万円もの節税効果が得られる可能性が得られるのです。

ただし、iDeCoにはデメリットも忘れてはいけません。

60歳まで原則として引き出すことができず、受け取り時に税金がかかります。また、運用開始時や運用中に手数料がかかる点にも注意が必要です。

NISAとiDeCoはどちらも資産形成に有効な手段ですが、それぞれに特徴があります。

どちらを選ぶべきかは、個人の状況やニーズによって異なります。

NISAのメリットは、運用益に税金がかからず、いつでも引き出せる点です。そのため、比較的近い将来に使う予定のお金(例えば、子どもの教育資金や住宅購入資金など)の運用に適しています。

一方、iDeCoは掛け金が所得控除の対象となり、運用益にも税金がかからないため、長期的な資産形成に向いています。特に、収入が安定してきた中堅以上の歯科医師の方々にとっては、節税効果も大きいため魅力的な選択肢となるでしょう。

ただし、iDeCoは60歳まで引き出せないため、その前に大きな資金が必要になる可能性がある場合は注意が必要です。また、受取時に税金がかかる点もデメリットの一つになります。

歯科医師の皆様にとって、NISAとiDeCoをどのように活用すべきでしょうか。以下に、ライフステージごとの戦略を提案します。

若手歯科医師(20代〜30代前半):

この時期は、将来の開業資金や結婚・出産などのライフイベントに備える必要があります。NISAを活用して、比較的自由に資金を引き出せる環境を整えておくのがよいでしょう。同時に、小額からでもiDeCoを始めることで、長期的な資産形成の基礎を築くことができます。

中堅歯科医師(30代後半〜40代):

キャリアが安定し、収入も増えてくるこの時期は、より積極的な資産形成が可能です。NISAの投資額を増やすとともに、iDeCoの掛け金も最大限に活用することで、節税効果を得ながら資産を増やしていくことができます。

ベテラン歯科医師(50代〜):

退職後の生活を見据えて、より安定的な資産運用が求められる時期です。iDeCoの運用商品を元本確保型にシフトさせるなど、リスクを抑えた運用を心がけましょう。NISAについては、引き続き積極的に活用しつつ、必要に応じて資金を引き出せる体制を整えておくのがよいでしょう。

いずれの場合も、自身のライフプランや資金ニーズに合わせて、NISAとiDeCoをバランスよく組み合わせることが重要です。

また、定期的に資産状況を見直し、必要に応じて戦略を調整することも忘れないでください。

資産形成は一朝一夕にはいきません。

長期的な視点を持ち、コツコツと積み立てていくことが成功の鍵となります。

歯科医療の専門家として日々患者さんの健康に貢献されている皆様が、自身の金融面の健康にも目を向け、充実した人生を送れることを願っています。

わからないことがあれば、金融の専門家に相談することも大切です。

今回ご紹介したNISAやiDeCoについて、さらに詳しく知りたい方は、ファイナンシャルプランナーや税理士などの専門家に個別相談することをおすすめします。

皆様の豊かな将来のために、今日から資産形成を始めてみてはいかがでしょうか。

今回セミナーにご参加の方でアンケートにお答えいただくと特別にお金と投資と設税の話という書籍をつけていただけるとのことです。

ぜひ皆さんご参加ください!

ORTConlineでは日頃の診療で他の人には聞けない悩みを解決するため、様々なテーマを取り扱っています。

基本は1本15分程度で構成しているので、ぜひ隙間時間にスキルアップしてみませんか?

ここまでお読みくださりありがとうございました。

編集・執筆

株式会社東京ミライズ

〒150-0011

東京都渋谷区東三丁目16番3号 エフ・ニッセイ恵比寿ビル3階

03-6427-9022

https://tokyomirais.com/